中国网地产讯 9月9日,据上交所披露,正荣地产拟发行10亿元公司债券。

据募集说明书显示,债券牵头主承销商、债券受托管理人、簿记管理人为中山证券,联席主承销商为申万宏源证券承销保荐有限责任公司,中泰证券股份有限公司。债券名称为正荣地产控股股份有限公司2020年公开发行公司债券(第二期),起息日为2020年9月14日,发行首日为2020年9月11日。

债券分为两个品种,品种一债券简称为20正荣03,发行期限为4年,票面利率询价区间为4.6%-5.6%;品种二债券简称为20正荣04,发行期限为5年,票面利率询价区间为5.2%-6.2%。其中品种一和品种二发行规模可互拨,无比例限制。

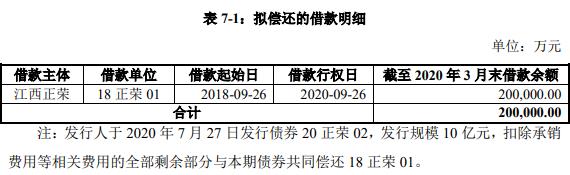

本期债券募集资金扣除承销费用等相关费用的剩余部分拟全部用于偿还公司债券。综合考虑目前发行人借款成本及到期时间,发行人本期债券募集资金拟偿还的借款明细如下: